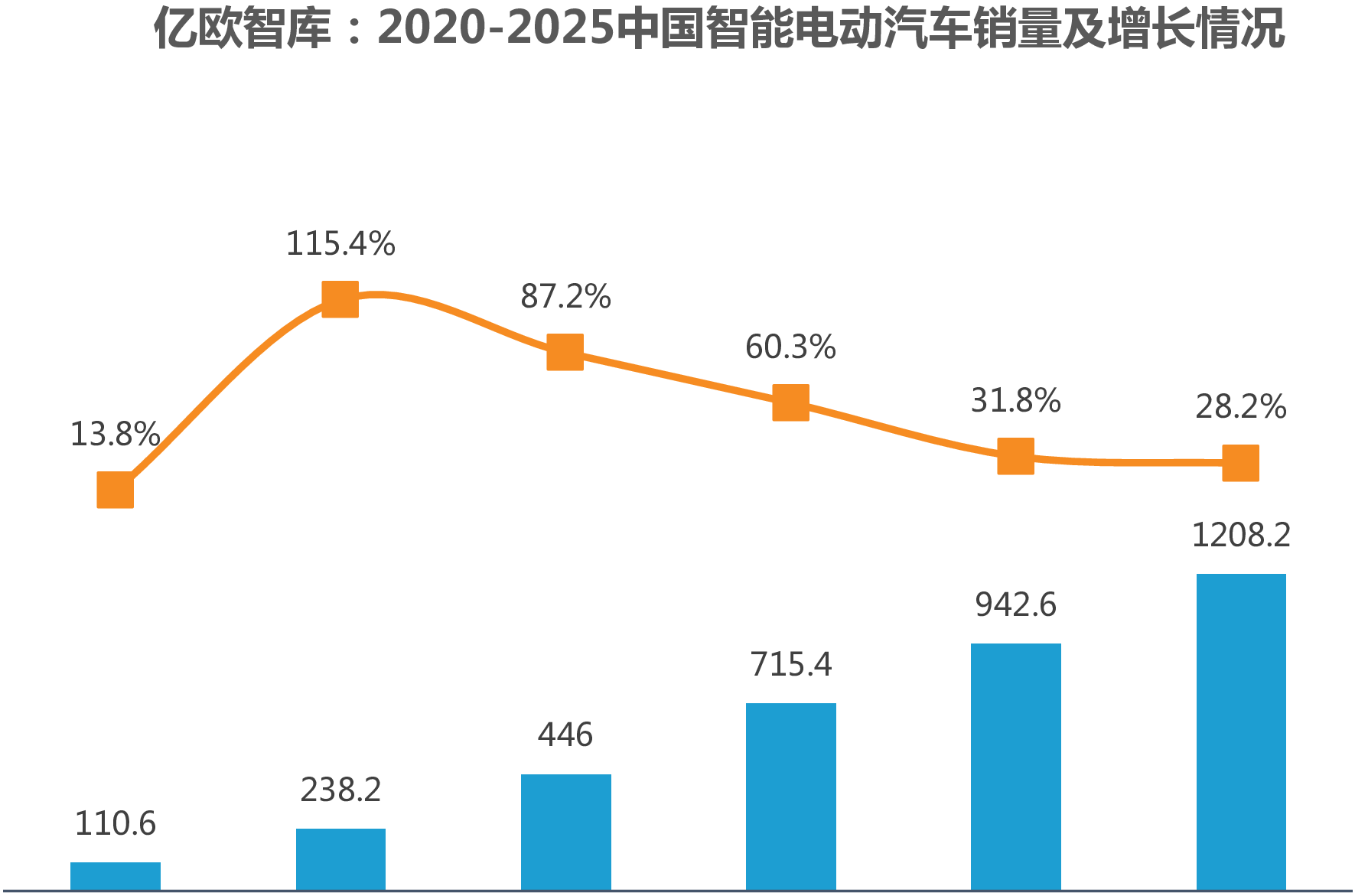

2023年,我国汽车产销量首次突破3000万辆,产量为3016.1万辆,同比增长11.6%;销量为3009.4万辆,同比增长12%,产销量连续15年保持全球第一。其中,新能源汽车产量为958.7万辆,同比增长35.8%;销量为949.5万辆,同比增长37.9%,市场占有率达到31.6%。

图片来源于网络,如有侵权,请联系删除

根据今年年初工业和信息化部就组织行业机构、研究机构、行业协会开展调研,行业协会给出的研究结果:预计2024年我国新能源汽车产销将达到1150万辆左右,增长20%左右。

图片来源于网络,如有侵权,请联系删除

现如今,从上半场电动化,到中场智能化,再到下半场低碳化。中国新能源汽车已然走过从“0到1”的发展阶段,正在“1到100”的激烈竞争中砥砺前行。

正如王传福所言:“新能源汽车行业走到今天,有喜有忧。喜的是,新能源汽车市场空间还很大;忧的是,市场竞争日趋激烈,行业进入一个惨烈的淘汰赛阶段,产业集中度提升是必然,同时中国新能源汽车已进入周期性的调整阶段。”

事实确是如此。眼下,中国新能源汽车产业正处于电气化和智能化内卷阶段。其中,智能化卷技术创新和迭代速度,电气化的内卷更是已经深入到细枝末节:各零部件供应皆朝着降成本、增效率、集成化和协同化方向发展。

然而,中国新能源电动汽车产业的“卷”仍万变不离其宗,大道归一便为:追求更低的成本。

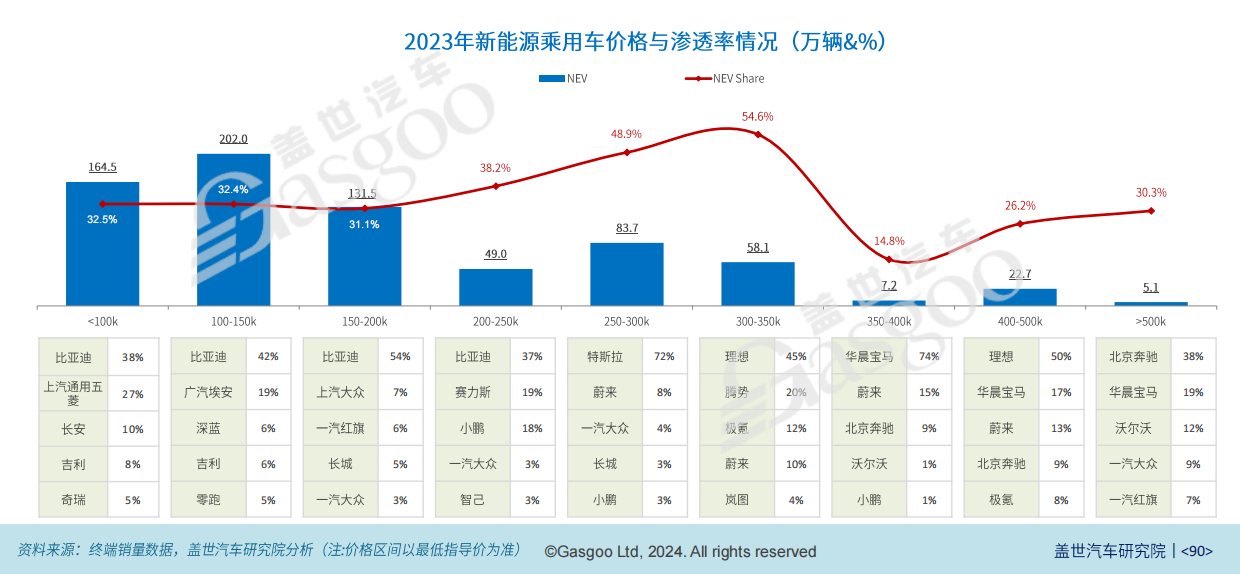

价格战下,电车市场渗透呈现“由低到高,由上至下”态势

根据盖世汽车研究院数据,2023中国新能源乘用车销量共计897万辆,占乘用车的渗透率达到34.5%,其中A00和D级车成为新能源渗透率最高的两个市场。

与此同时,主力A级、B级市场其渗透率还不足1/3。盖世汽车预计,上述两细分领域或将成为最大的存量替代市场。

也正是在上述两大存量市场,新能源电动汽车与传统燃油车的“价格战”正在如火如荼地进行。今年开年,比亚迪秦PLUS与驱逐舰05,分别推出了荣耀版车型,官方最低指导价仅需7.98万元,迅速对A级市场现有的价格体系带来明显冲击。此降价举措尤其对燃油车的打击更大,两者针锋相对的势头依然从“油电同价”发展到“电比油低”阶段。

此外,如今看来,比亚迪在A级市场掀起的“价格战”已然影响到B级市场。

在电动汽车B级市场,比亚迪汉DM-i、吉利银河E8、极氪007等车型的涌现已经在动摇整个B级车市场的价格体系。

在传统燃油车B级市场,燃油车对降价的态度也更加主动。有消息称,今年3月份,帕萨特终端降幅达到4万元;迈腾老款车型让利3.9万元;亚洲龙最大让利达到4.6万元;雅阁最高优惠超过5万,最低售价进入12万区间。

换言之,当新能源电动汽车由低位向高位挪移,也拉动了燃油车的价格由高走向低。

根据盖世汽车研究院数据,随着油电平价车型的陆续推出,2023年10-15万新能源汽车快速增长,规模超200万辆。但与此同时,新势力及传统车企孵化出的新能源品牌不断推出新品,25万以上中高端车型市场也保持快速发展。

图源:盖世汽车研究院

对此,蔚来李斌也曾表达过同样的观点,他曾预判,2024—2025年,高端纯电新能源汽车市场将迎来爆发式增长的拐点。

此言不虚。中汽协数据显示:2023年,15万-20万的定价区间的新能源乘用车销量依旧占大头,占比近30%;令人惊喜的是,35万-40万定价区间竟也成为了销量的第二增长主力,2023年销量达112.1万辆,占比达11.81%,同比增长103.1%;售价50万以上的车型也同比大增了58.5%。这说明,新能源汽车高端市场的需求正持续的高速增长。

但需要提及的是,这并不意味着20万以下市场已然趋于饱和。盖世汽车研究院分析师表示:“对于中国市场来说,高端消费者相对较少,规模化的消费市场还是聚焦在20万以下。未来这个市场的竞争会越来越激烈,市场的格局会在几年内发生比较大的变化。且新能源汽车市场下沉趋势愈加明显,有从一线、新一线城市走向三、四线及以下城市的显著迹象。”

盖世汽车研究院数据显示,从不同新能源品牌在各级别城市的表现来看,比亚迪在各级城市销量均已处于领先地位,低线城市市占率较高;在二线及以上城市,特斯拉、理想、埃安紧随其后,在三线及以下城市,五菱、埃安和长安等品牌紧随其后。

图源:盖世汽车研究院

盖世汽车研究院分析师认为,三、四线及以下城市将成为新能源电动汽车下沉的重要市场,也是政府铺设补能基础设施的重点区域。另外,在东三省等地,新能源电动汽车主要依靠PHEV抢占市场,纯电推广相对较慢。

“对于国内新能源电动汽车市场,我们预判PHEV和BEV增量的理想状态可以达到5:5,PHEV有很强的市场增量空间,而且整体增速在未来2-3年内还是比BEV的增速快很多。”盖世汽车研究院分析师说道。

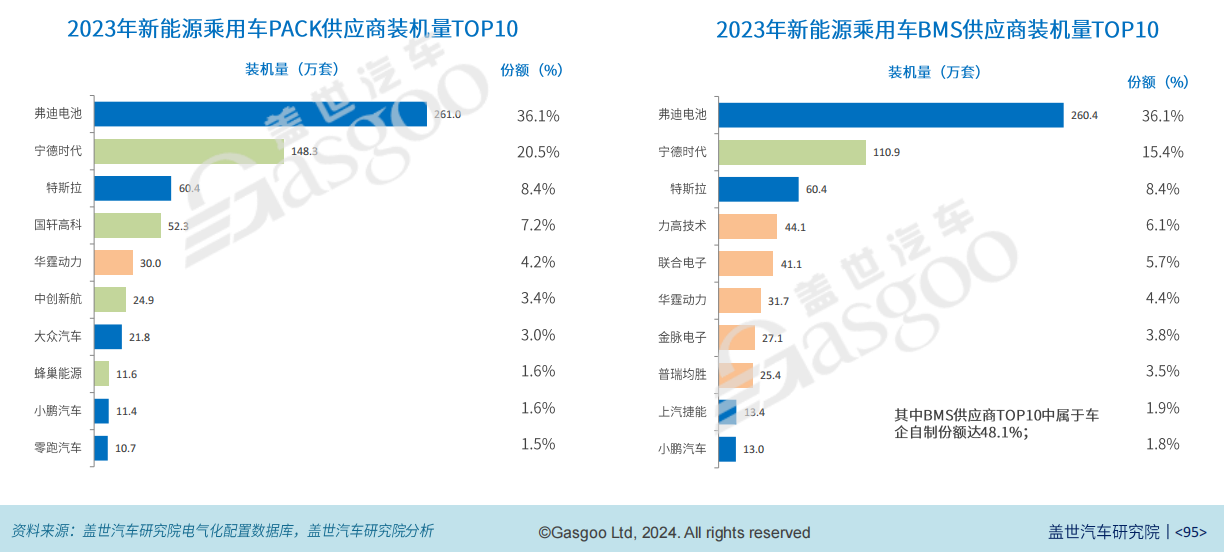

主机厂加强电气化“话语权”,第一刀“砍”向动力电池

随着新能源电动汽车整车价格战愈演愈烈,车企对于整车生产制造各个环节的成本控制也变得越来越强势。这其中,作为电动汽车最为关键的成本项之一,电池降本增效成为主机厂控本的重要发力点。

盖世汽车研究院调查发现,目前,除传统外资仍由宁德时代供应之外,自主和新势力的动力电池供应总体表现为宁德时代+其他企业等多家供应形态,而且随着新能源汽车的发展进入深水区,车企自研电芯和电池包的力度正在加大。

据悉,除了比亚迪,目前已经有至少15家车企公布了自研电池包、电芯的技术成果和计划。其中极氪的金砖电池、长城的短刀电池、上汽的魔方电池等已经开始装车。

车企热衷于自研电池包和电芯的原因有很多,但最为主要的仍然是希望能够降低供应链成本。比如,特斯拉4680电池每千瓦时电池成本降低56%,续航里程提升54%,投资生产成本下降69%。

此外,没有自建电池产线的车企也开始通过商务策略来压低电池价格。比如零跑汽车对电池进行标品化采购,不同的供应商供应同款标品电芯,每月对电池供应商进行比价,价低者得,以此来获得成本议价权。零跑副总裁曹力甚至认为,动力电池的价格可以压缩到0.32元/Wh。

在此趋势下,整车的“价格战”逐渐蔓延至动力电池领域。据悉,今年1月,有消息称,宁德时代正在向车企推广一款173Ah的VDA规格磷酸铁锂电芯,标配2.2C倍率快充,电芯价格不超过0.4元/Wh,加量不加价。

显然,当越来越多的车企亲自入局电池赛道寻求“自力更生”,以宁德时代为首的动力电池厂商都不得不主动“让利”,以寻求更大的市场空间。

但值得注意的是,车企自研电池尚未做到面面俱到,其中仍有参差。盖世汽车研究院数据显示,2023年,新能源乘用车动力电池PACK装机量超过722万套,其中TOP10榜单中车企自制份额超50%。但从BMS型套来看,第三方企业及动力电池厂仍占据重要位置,车企主要为比亚迪、特斯拉等头部企业。

图源:盖世汽车研究院

在整车企业布局动力电池产业链的大量案例中,有一个显著的趋势,即车企多从动力电池的Pack开始切入动力电池领域。自2017年以来,一系列车企主导的动力电池Pack项目落地。其中原因主要为Pack研发门槛相对较低,也利于车企电池控本。

有业内人士表示,车企通过掌握Pack技术,不仅能够延长动力电池的使用寿命,增加车辆的续航里程,还能大大节约制造成本,并且能够保证技术的安全性。

另外,BMS作为电池系统的管理单元,对电池的安全、寿命、性能等至关重要。在电动汽车发展早期,主机厂大多将BMS作为外购件。现如今,部分成熟的车企已经通过兼并购、战略合作等方式进入BMS产业。比如,特斯拉、北汽、吉利、大众等车企均有专门的研发团队进行BMS研发。

值得注意的是,不同于Pack赛道,即使随着车企和动力电池厂商两个势力的强势介入,BMS企业的生存空间在不断被挤压。但作为专业的第三方BMS企业,技术积累有天然的优势,前两者尚无法在短时间内威胁到第三方BMS企业的产业地位。

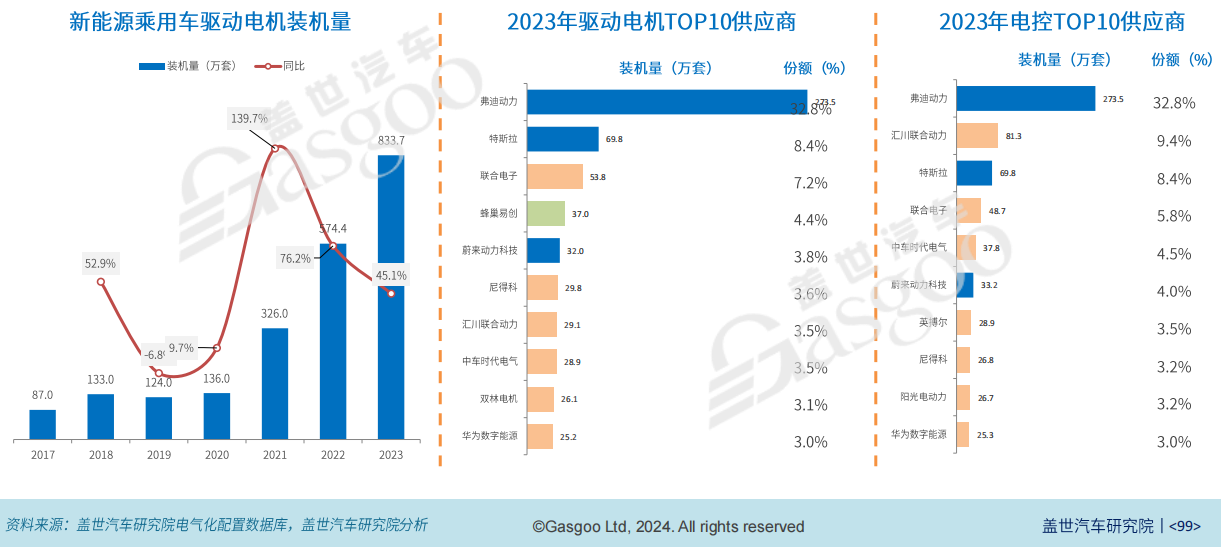

主机厂最终掌握电驱动整体集成,多合一发展趋势显著

盖世汽车研究院还注意到,在动力电池产业之外,主机厂早已自力更生自研电驱动系统。

根据盖世汽车研究院数据,2023年新能源乘用车驱动电机搭载量超833.7万套,同比增长45.1%。

从电驱和电控TOP10供应商来看,比亚迪旗下的弗迪动力(第一)和特斯拉(第三)稳稳排在前三名。通过2023年电机TOP10供应商榜单也可以看出,弗迪动力和特斯拉占据前两把交椅。且必须要承认的是,无论是电控还是电机供应,弗迪动力皆断层式领先。

对此演变趋势,盖世汽车研究院分析师预测,电驱动赛道的终局会和发动机一样。

“最终主机厂会掌握整体的集成,也会有部分企业可能会做总成开发,这是大的研判。更多电驱动企业后续会作为核心零部件供应商,或者以第三方产能代工的形式存在。”该分析师表示。

此外,在降本的大趋势下,电驱动系统产品也逐渐走向高度集成。

2021年,电驱动系统市场上已经开始出现了多合一的集成。相关行业数据显示,2021年至2022年,多合一在短短一年内就从微量的1.2%增长到7.2%。2023年,多合一的渗透率已经突破10%。

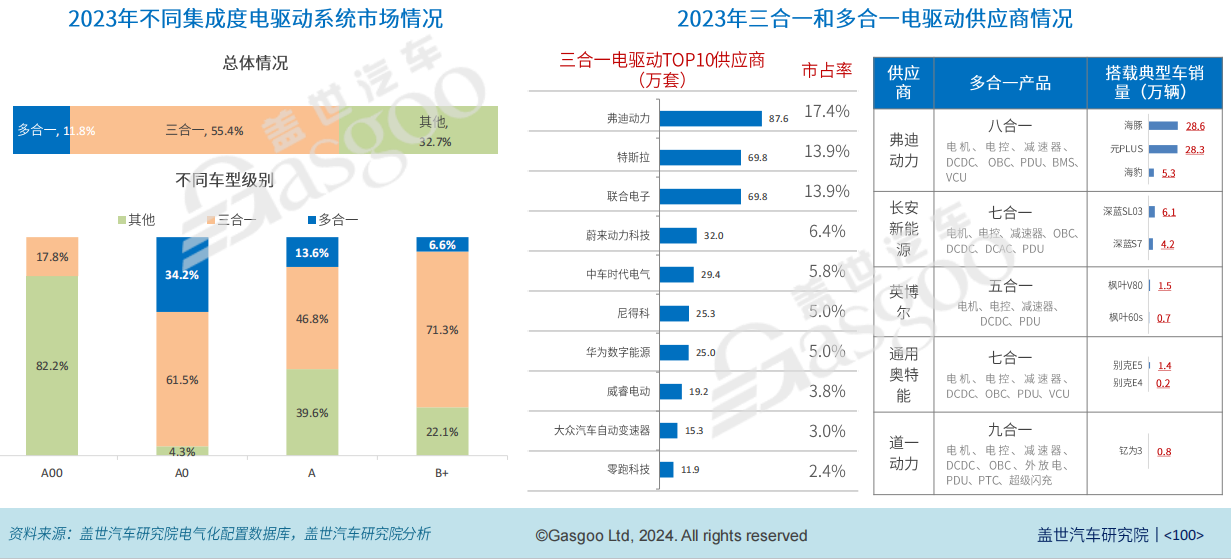

盖世汽车研究院观察到,目前结构紧凑、更利于整车布置的三合一电驱动系统已成为主流产品。2023年,国内乘用车市场三合一电驱动系统配套份额55.4%。

还需提及的是,电驱动系统多合一“内卷”已势不可挡,其中主机厂的参与度逐渐提升。

据悉,在2022年的电驱动系统三合一市场中,主机厂自制系统的比例达到57.3%。多合一市场中,2022年这一比重达到90.5%,到2023年更加重至令人惊叹的97.7%。目前,以比亚迪八合一、深蓝七合一等产品为代表的多合一已经进入量产阶段。

盖世汽车研究院分析师观察到:“目前来看,在A0级产品赛道上,多合一占比比较高,代表主要以比亚迪八合一产品,在海豚在元Plus相关A0级车上的贡献度比较大。”

他还补充道:“但我们也看到比较强势的一些零部件第三方供应商,聚焦在A0级市场赛道来做八合一产品开发。电驱动系统产品多合一,仍主要围绕在A0级以上的产品做相关应用。总体来看,未来3-5年三合一仍是市场的绝对主流。”